อัปเดต Thematic Optimize ล่าสุด 2568 รู้ทันวัฏจักรตลาดหุ้นมากขึ้น

ไฮไลต์

- หลีกเลี่ยงการลงทุนในธีมที่ “ราคาสูงเกินไป” ด้วยระบบวิเคราะห์วัฏจักรตลาดหุ้น

- เพิ่มกลยุทธ์ถือ UUP เมื่อตลาดเริ่มมีความเสี่ยงสูง ช่วยป้องกันพอร์ตไม่ให้ตกหนัก

- Back Test ชี้ชัด ระบบใหม่ช่วยลดขาดทุนในปี วิกฤติ เช่น 2565 ได้อย่างชัดเจน

ตลอดระยะเวลากว่า 4 ปีที่ผ่านมา ที่เราเปิดให้ลงทุนในพอร์ต Thematic Optimize

เราได้เห็นพอร์ตเผชิญกับทั้งโอกาสและความท้าทายมากมาย จากช่วงเวลาที่ธีมเติบโตต่อเนื่อง ไปจนถึงช่วงที่เศรษฐกิจโลกสร้างความไม่แน่นอนในตลาดหุ้น

ประสบการณ์เหล่านี้คือบทเรียน ที่เรานำกลับมาปรับปรุงอัลกอริทึม Thematic Optimize ของเราให้ “รู้ทันวัฏจักรของตลาดหุ้นมากขึ้น” เพื่อให้นักลงทุนสามารถลงทุนในธีมระยะยาวได้อย่างมั่นใจยิ่งกว่าเดิม

นั่นคือเหตุผลที่เราอัปเดต Thematic Optimize เวอร์ชันใหม่ ซึ่งจะเริ่มใช้งานในวันที่ 1 กันยายน 2568 นี้

โดยมีเป้าหมายหลักในการ เพิ่มความยืดหยุ่น ลดความเสี่ยง และเพิ่มโอกาสในช่วงเวลาที่ตลาดหุ้นเกิดวิกฤติหนักๆ

1. หลีกเลี่ยงการลงทุนในช่วงที่ตลาดหุ้นมีความเสี่ยงสูง

การลงทุนในธีมเมกะเทรนด์ คือการลงทุนในอุตสาหกรรมที่กำลังเปลี่ยนแปลงโลกในระยะยาว แต่ในระยะสั้น ราคาหุ้นของกลุ่มเมกะเทรนด์ก็มีวัฏจักรขึ้นลงเหมือนหุ้นทั่วไป หรืออาจจะมากกว่าด้วยเพราะเป็นกลุ่มที่มีนักลงทุนให้ความคาดหวังสูงกว่าอุตสาหกรรมอื่นๆ

นั่นจึงเป็นเหตุผลว่า ถ้าหากเราเข้ามาลงทุนในช่วงที่หุ้นกลุ่มเมกะเทรนด์ขึ้นมาสูง (มากกว่าพื้นฐานความเป็นจริง) ด้วยการมองโลกในแง่ดีมากๆ ของนักลงทุน อาจจะทำให้เราขาดทุนหนักๆ ได้ เช่น การลงทุนในปี 2565 หลังจากที่ หุ้นกลุ่มเมกะเทรนด์ แทบจะทุกธีม ทุกตัว ขึ้นมาอย่างร้อนแรงในปี 2563-2564 ติดต่อกัน

ในทางกลับกัน ถ้าหากเราเข้าไปลงทุนหลังจากช่วงที่หุ้นกลุ่มเมกะเทรนด์ตกลงมาหนักๆ (ต่ำกว่าพื้นฐานความเป็นจริง) เพราะนักลงทุนมองโลกในแง่ร้ายมากๆ ก็จะทำให้เราทำกำไรได้ เช่น การลงทุนในปี 2566-2567 หลังจากที่หุ้นกลุ่มเมกะเทรนด์ แทบจะทุกธีม ทุกตัว ตกลงมาอย่างหนักในปี 2565 เป็นต้น

ในเวอร์ชันใหม่ของอัลกอริทึม Thematic Optimize เราจึงได้พัฒนาประสิทธิภาพเพิ่มเติม โดยทำการวิเคราะห์ตัวเลขชี้วัดต่างๆ เพื่อประเมินว่า “ธีมเมกะเทรนด์โดยรวม ตอนนี้อยู่ในช่วงไหนของวัฏจักร?” เป็นช่วงที่เรายังลงทุนได้อยู่ไหม หรือเป็นช่วงที่เราควรจะหลีกเลี่ยงไม่ลงทุน เพราะมีโอกาสที่ราคาหุ้นจะตกลงมาอย่างรุนแรงตามวัฏจักรขาลง

ถ้าอัลกอริทึมพบว่า ธีมส่วนใหญ่มีราคาขึ้นมาสูงมากเกินกว่าที่ควรจะเป็นพร้อมๆ กัน แสดงว่ามีความเป็นไปได้สูงที่ธีมกำลังอยู่ในจุดที่ราคาอยู่ “สูงมาก” ของวัฏจักร ถ้าเราลงทุนไปในช่วงเวลานี้อาจจะมีโอกาสขาดทุนสูง อัลกอริทึมจะทำการหลีกเลี่ยงไม่เข้าลงทุนในธีมเมกะเทรนด์ใดๆ เลยในช่วงเวลานั้น เพื่อลดความเสี่ยงไม่ให้พอร์ตเสียหายหนัก และ “รอจังหวะ” กลับมาลงทุนในช่วงเวลาที่เหมาะสมที่หุ้นในกลุ่มนี้ตกลงมาเรียบร้อยแล้ว

2. เข้าลงทุนใน UUP แทนที่ธีมต่างๆ ระหว่างรอคอย

ถ้าระบบมองว่า “ธีมโดยรวมราคาสูงเกินไป” และไม่เข้าลงทุนในธีมต่างๆ เพื่อลดความเสี่ยง ระบบจะไม่ถือเงินสดอยู่เฉยๆ แต่จะนำเงินไปลงทุนในสินทรัพย์ที่มีค่าสหสัมพันธ์ต่ำกับตลาดหุ้นแทน เพื่อเพิ่มโอกาสในการสร้างผลตอบแทนในช่วงเวลานั้นๆ

ซึ่งเราได้ทดลองการถือสินทรัพย์หลายๆ ประเภท ในช่วงเวลาที่ตลาดหุ้นโดยรวมตกหนัก ทั้ง ทองคำ พันธบัตร สาธารณูปโภค และอื่นๆ ซึ่งทางเลือกที่เราพบว่าให้ผลตอบแทนเทียบกับความเสี่ยงที่ดีที่สุดก็คือ UUP ซึ่งเป็น ETF ที่สะท้อนค่าเงินดอลลาร์สหรัฐ

โดยทั่วไป UUP จะมีพฤติกรรมสวนทางกับตลาดหุ้น ในหลายช่วงเวลา โดยเฉพาะเมื่อเกิดวิกฤติ ตลาดมีความผันผวน หรือนักลงทุนลดความเสี่ยง ก็จะย้ายเงินลงทุนจากหุ้น มาอยู่ในสินทรัพย์คล้ายเงินสดแทน ค่าเงินดอลลาร์เลยแข็งค่าขึ้น

จากข้อมูลย้อนหลัง 10 ปี UUP มี Correlation ต่ำกับตลาดหุ้นชัดเจนในช่วงตลาดปรับฐาน ทำให้พอร์ตมีโอกาสที่จะทำกำไรได้ในช่วงที่ตลาดหุ้นตกต่ำ

3. ผลลัพธ์ Back Test ปกป้องพอร์ตได้ดีในช่วงตลาดไม่แน่นอน

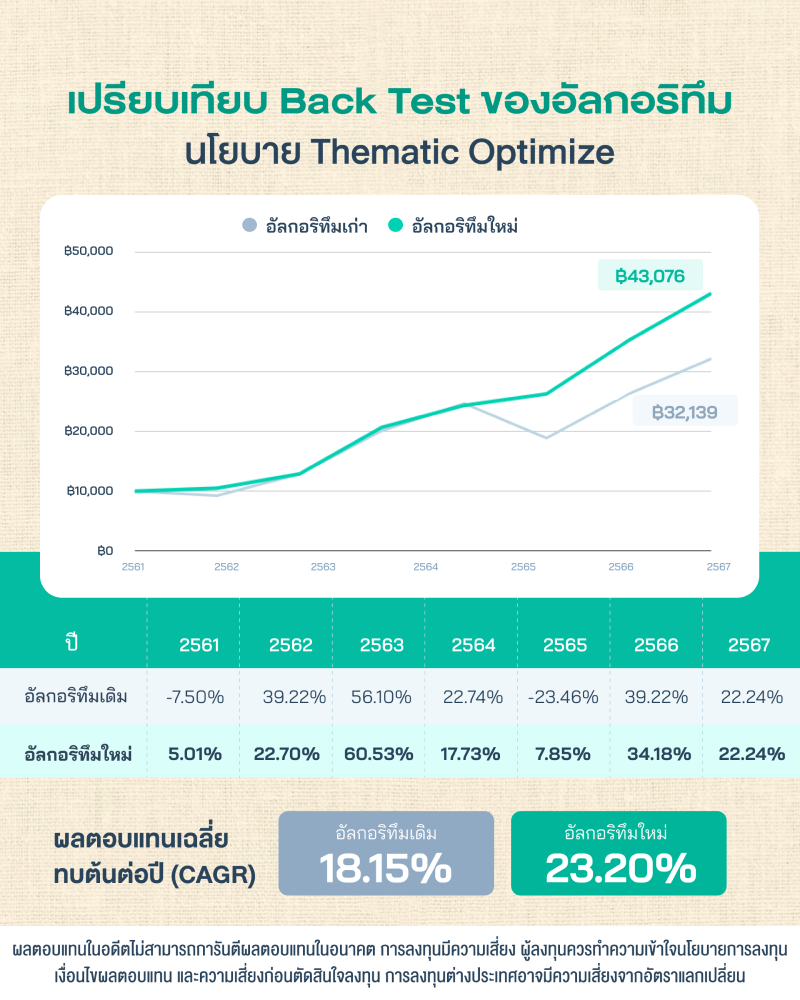

เพื่อพิสูจน์ประสิทธิภาพของแนวคิดใหม่นี้ เราได้ทำ Back Test โดยใช้ข้อมูลของ 21 ETFs หลักที่อยู่ใน Universe ของ Thematic Optimize พบว่า อัลกอริทึมที่ใช้ชี้วัดความน่าลงทุนของธีมเมกะเทรนด์ และการลงทุนใน UUP ในช่วงเวลาที่ตลาดหุ้นมีความเสี่ยงมากเกินไป ช่วยลดความเสี่ยงและเพิ่มผลตอบแทนให้กับพอร์ตได้อย่างดี

ถ้าเราดูปีที่ตลาดหุ้นมีความเสี่ยงสูง เช่น ปี 2565 เป็นปีที่ตลาดหุ้นทั่วโลกปรับตัวลงแรง อัลกอริทึมเดิมจะมีผลตอบแทนติดลบที่ -23.46% แต่อัลกอริทึมใหม่ที่วิเคราะห์ได้ว่าตลาดหุ้นมีความเสี่ยงสูง เลยปรับพอร์ตมาลงทุนใน UUP แทนธีมเมกะเทรนด์ต่างๆ ในช่วงนั้น กลับให้ผลตอบแทนบวกถึง 7.85%

เช่นเดียวกับปี 2561 ที่ตลาดหุ้นมีความผันผวนสูงในช่วงปลายปี ทำให้ผลตอบแทนของอัลกอริทึมเดิมติดลบ -7.50% เมื่อปรับเป็นอัลกอริทึมใหม่ที่ทำการลงทุนใน UUP แทนธีมเมกะเทรนด์ต่างๆ ให้ผลตอบแทนเป็นบวก 5.26% เป็นต้น

และจะเห็นได้ว่า จุดเด่นสำคัญของอัลกอริทึมใหม่ในครั้งนี้ ที่มีการลงทุนใน UUP แทนธีมเมกะเทรนด์ต่างๆ ในปีที่ตลาดมีความเสี่ยงสูง คือ ไม่มีปีใดเลยที่ผลตอบแทนติดลบ ทำให้ผลตอบแทนโดยรวมมีความเสี่ยงลดลงอย่างชัดเจน และ มีความสม่ำเสมอของผลตอบแทนมากขึ้น

อัลกอริทึมใหม่ของ Thematic Optimize จะเริ่มใช้โดยอัตโนมัติในวันที่ 1 กันยายน 2568 นี้ กับทุกพอร์ตที่ลงทุนในนโยบาย Thematic Optimize โดยที่คุณไม่ต้องดำเนินการใดๆ เพิ่มเติม

เรายังคงยึดมั่นในการพัฒนาอัลกอริทึมการลงทุนของเราให้ดีขึ้นเสมอ และเรามั่นใจว่าอัลกอริทึมใหม่นี้ จะช่วยให้พอร์ต Thematic Optimize ของคุณเติบโตอย่างมั่นคง เข้าใจความเสี่ยง รู้จังหวะที่จะรอ และรู้เวลาที่ควรเดินหน้า พร้อมลงทุนอย่างมีเหตุผล ท่ามกลางวัฏจักรของตลาดหุ้นที่มีทั้งความโลภและความกลัวสลับกันไปมาเสมอๆ

หากคุณมีคำถามเพิ่มเติมเกี่ยวกับเรา สามารถติดต่อทีม Jitta Wealth ได้ที่ Line: @JittaWealth หรือโทร 02-460-8888

อัปเดต: เปลี่ยนแปลง ETF ที่จะลงทุนในกรณี ‘ธีมโดยรวมราคาสูงเกินไป’ จากเดิม UUP (WisdomTree Bloomberg U.S. Dollar Bullish Fund) เป็น USDU (WisdomTree Bloomberg U.S. Dollar Bullish Fund) ซึ่งเป็นการลงทุนใน Dollar Index เช่นเดียวกัน แต่มีประสิทธิภาพในการจัดการที่ดีกว่า ค่าธรรมเนียมต่ำกว่า ส่งผลดีต่อพอร์ตลงทุนอย่างมีนัยสำคัญในระยะยาว (ติดตามรายละเอียด Back Test ได้ในหน้านโยบาย Thematic Optimize)